Arbeits- und steuerrechtliche Themen rund um die betriebliche Altersversorgung

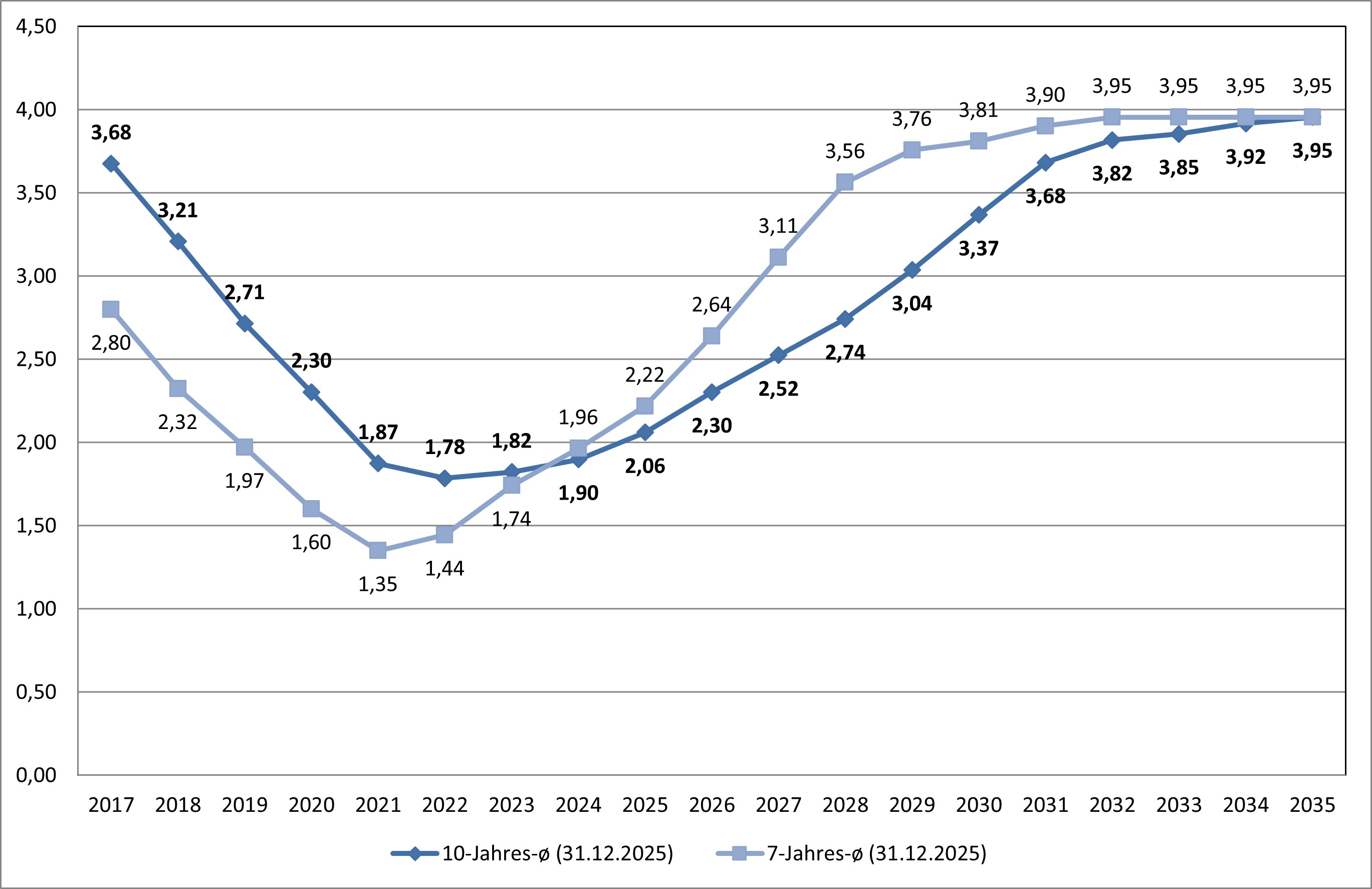

Rechnungszins und Zinsprognose für Pensionsrückstellungen in der Handelsbilanz (Stand 31.12.2025)

HGB-Rechnungszins zum 31.12.2025

Gemäß § 253 Absatz 2 des Handelsgesetzbuchs wird der Rechnungszins für Altersversorgungsrückstellungen an allen Bilanzstichtagen ab dem 31.01.2016 auf Basis eines 10-Jahres-Durchschnittszinses ermittelt. Hinsichtlich des Differenzbetrags zur früheren Methode, die auf einem 7-Jahres-Durchschnittszins basierte, besteht gemäß § 253 Absatz 6 HGB eine dauerhafte Ausschüttungssperre.

Die Deutsche Bundesbank hat die Abzinsungszinssätze zum Stichtag 31.12.2025 unter Berücksichtigung einer angenommenen Restlaufzeit von 15 Jahren veröffentlicht (vereinfachte Regelung gemäß § 253 Absatz 2 HGB):

- 2,22% für den 7-Jahres-Durchschnittszins

- 2,06% für den 10-Jahres-Durchschnittszins

Die Regelung zum 10-Jahres-Durchschnittszins gilt nur für Pensionsrückstellungen.

Für Jubiläums- und Altersteilzeitverpflichtungen sowie Rückstellungen für Überbrückungsgelder und Sterbegelder gilt weiterhin der 7-Jahres-Durchschnittszins.

HGB-Rechnungszins-Prognose für den 31.12. der Folgejahre

Die künftige Entwicklung des HGB-Zinses (pauschaler Durchschnittszins zum 31.12 eines Jahres) wurde auf Grundlage der aktuellen Zinsverhältnisse, Stand 31.12.2025, hochgerechnet.

Die Prognose zeigt die erwartete Entwicklung jeweils zum 31.12. eines Jahres

Rechnungszins und Zinsprognose für Pensionsrückstellungen in der Handelsbilanz (Stand 30.06.2025)

HGB-Rechnungszins zum 30.06.2025

Gemäß § 253 Absatz 2 des Handelsgesetzbuchs wird der Rechnungszins für Altersversorgungsrückstellungen an allen Bilanzstichtagen ab dem 31.01.2016 auf Basis eines 10-Jahres-Durchschnittszinses ermittelt. Hinsichtlich des Differenzbetrags zur früheren Methode, die auf einem 7-Jahres-Durchschnittszins basierte, besteht gemäß § 253 Absatz 6 HGB eine dauerhafte Ausschüttungssperre.

Die Deutsche Bundesbank hat die Abzinsungszinssätze zum Stichtag 30.06.2025 unter Berücksichtigung einer angenommenen Restlaufzeit von 15 Jahren veröffentlicht (vereinfachte Regelung gemäß § 253 Absatz 2 HGB):

- 2,08% für den 7-Jahres-Durchschnittszins

- 1,99% für den 10-Jahres-Durchschnittszins

Die Regelung zum 10-Jahres-Durchschnittszins gilt nur für Pensionsrückstellungen.

Für Jubiläums- und Altersteilzeitverpflichtungen sowie Rückstellungen für Überbrückungsgelder und Sterbegelder gilt weiterhin der 7-Jahres-Durchschnittszins.

HGB-Rechnungszins-Prognose für den 31.12. der Folgejahre

Die künftige Entwicklung des HGB-Zinses (pauschaler Durchschnittszins zum 31.12 eines Jahres) wurde auf Grundlage der aktuellen Zinsverhältnisse, Stand 30.06.2025, hochgerechnet.

Die Prognose zeigt die erwartete Entwicklung jeweils zum 31.12. eines Jahres

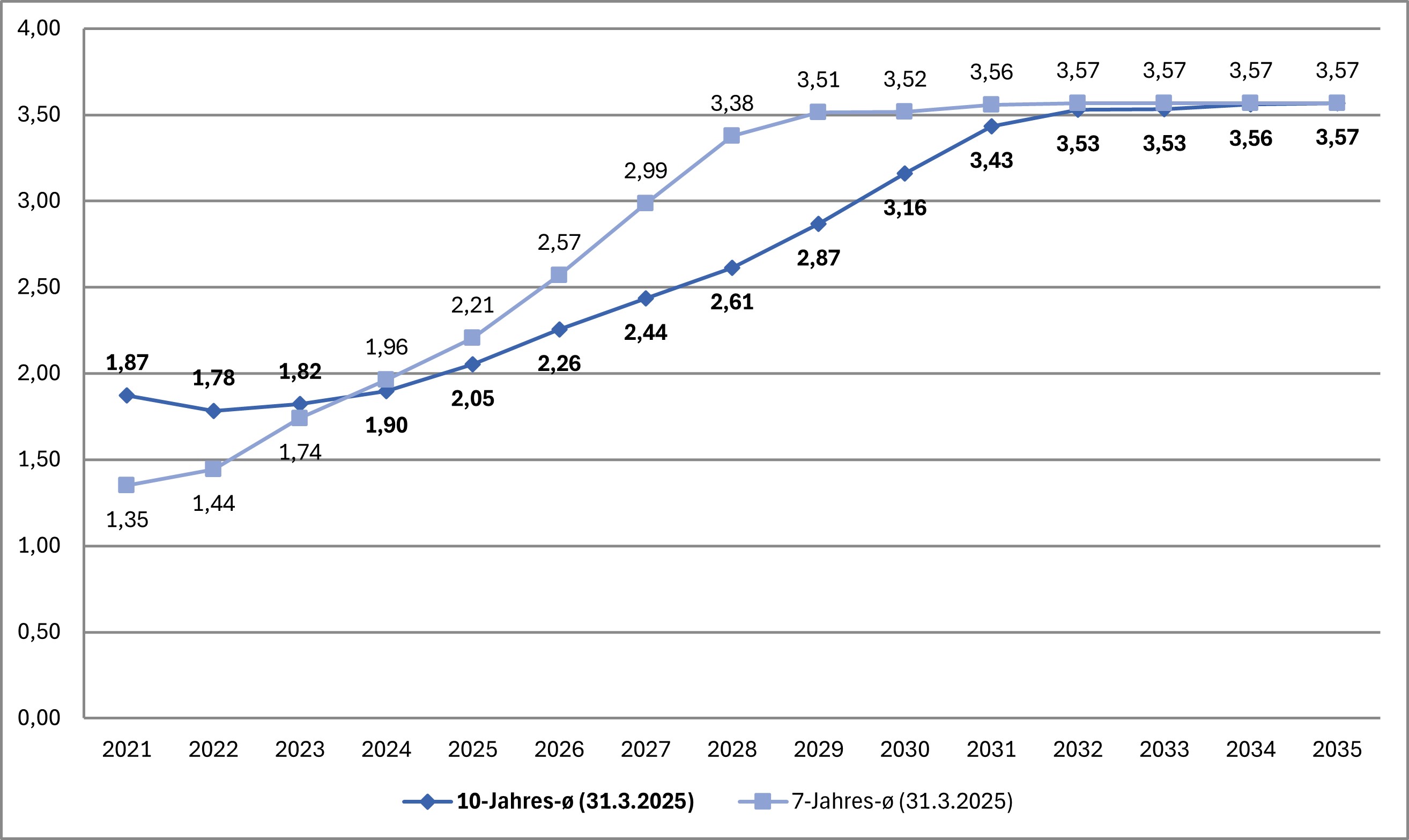

Rechnungszins und Zinsprognose für Pensionsrückstellungen in der Handelsbilanz (Stand 31.03.2025)

HGB-Rechnungszins zum 31.03.2025

Gemäß § 253 Absatz 2 des Handelsgesetzbuchs wird der Rechnungszins für Altersversorgungsrückstellungen an allen Bilanzstichtagen ab dem 31.01.2016 auf Basis eines 10-Jahres-Durchschnittszinses ermittelt. Hinsichtlich des Differenzbetrags zur früheren Methode, die auf einem 7-Jahres-Durchschnittszins basierte, besteht gemäß § 253 Absatz 6 HGB eine dauerhafte Ausschüttungssperre.

Die Deutsche Bundesbank hat die Abzinsungszinssätze zum Stichtag 31.03.2025 unter Berücksichtigung einer angenommenen Restlaufzeit von 15 Jahren veröffentlicht (vereinfachte Regelung gemäß § 253 Absatz 2 HGB):

- 2,21 % für den 7-Jahres-Durchschnittszins

- 2,05 % für den 10-Jahres-Durchschnittszins

Die Regelung zum 10-Jahres-Durchschnittszins gilt nur für Pensionsrückstellungen.

Für Jubiläums- und Altersteilzeitverpflichtungen sowie Rückstellungen für Überbrückungsgelder und Sterbegelder gilt weiterhin der 7-Jahres-Durchschnittszins.

HGB-Rechnungszins-Prognose für den 31.12. der Folgejahre

Die künftige Entwicklung des HGB-Zinses (pauschaler Durchschnittszins zum 31.12 eines Jahres) wurde auf Grundlage der aktuellen Zinsverhältnisse, Stand 31.03.2025, hochgerechnet.

Die Prognose zeigt die erwartete Entwicklung jeweils zum 31.12. eines Jahres

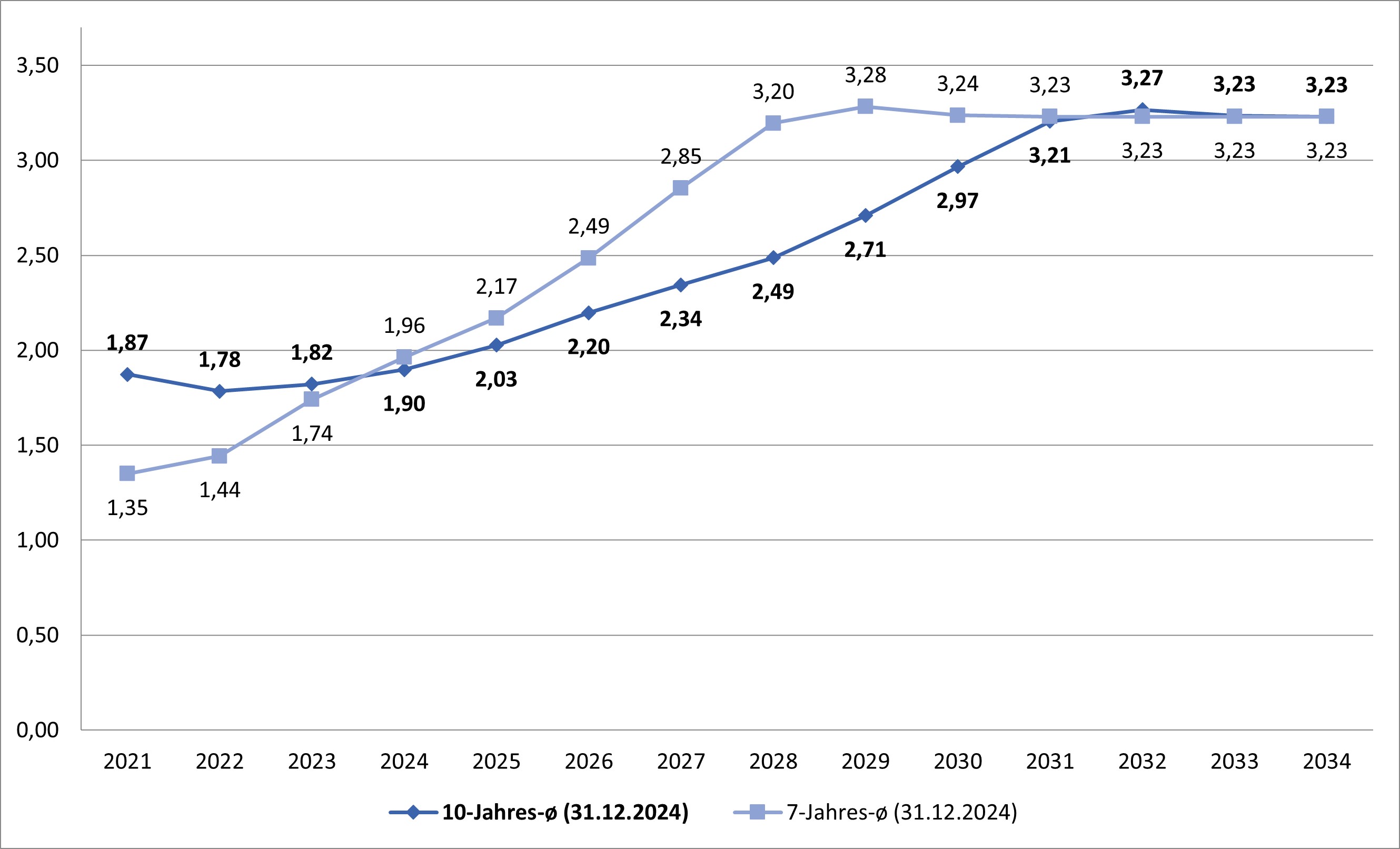

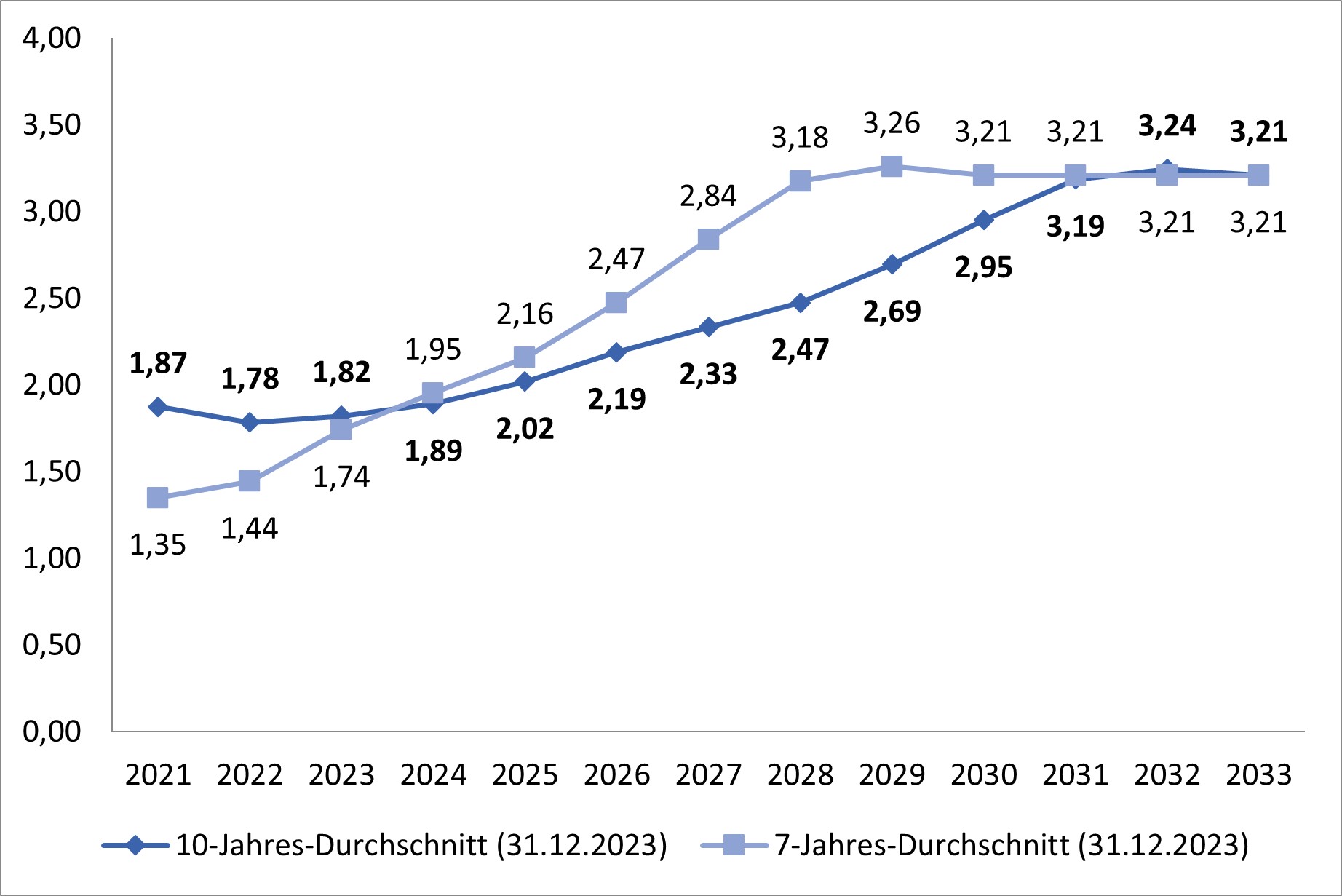

Rechnungszins und Zinsprognose für Pensionsrückstellungen in der Handelsbilanz

HGB-Rechnungszins zum 31.12.2024

Laut § 253 Absatz 2 des Handelsgesetzbuchs (HGB) wird seit dem 31.01.2016 der Rechnungszins für Altersversorgungs-rückstellungen auf Basis eines 10-Jahres-Durchschnittszinses berechnet.

Von der Deutschen Bundesbank werden monatlich die Abzinsungszinssätze veröffentlicht. Die ermittelten Durchschnittszinsen für die 15-jährigen Restlaufzeiten der Verpflichtungen (Vereinfachungsregelung des § 253 Abs. 2 HGB) betragen zum Stichtag 31.12.2024:

- 1,90 % für den 10-Jahres-Durchschnittszins

- 1,96 % für den 7-Jahres-Durchschnittszins

Es ist wichtig zu beachten, dass die Regelung zum 10-Jahres-Durchschnittszins ausschließlich für Pensionsrückstellungen gilt. Für andere Rückstellungen wie Jubiläums- und Altersteilzeitverpflichtungen sowie Überbrückungsgelder und Sterbegelder bleibt der 7-Jahres-Durchschnittszins maßgeblich.

Für die Differenz zur früheren Rückstellungsermittlung, die auf einem 7-Jahres-Durchschnittszins basierte, besteht gemäß § 253 Abs. 6 HGB eine dauerhafte Ausschüttungssperre, die jedoch zum aktuellen Stichtag praktisch keine Relevanz mehr hat.

HGB-Rechnungszins-Prognose für den 31.12.2025

Basierend auf dem aktuellen Kapitalmarktniveau werden für den Stichtag 31.12.2025 HGB-Zinssätze von

- 2,03 % p. a. (10-Jahresdurchschnitt) bzw

- 2,17 % p. a. (7-Jahresdurchschnitt) vorhergesagt.

Die zukünftige Entwicklung der HGB-Zinsen haben wir auf Basis der aktuellen Zinsverhältnisse (Stand 31.12.2024) für die Zukunft hochgerechnet.

Die Prognose zeigt die erwartete Entwicklung jeweils zum 31.12. eines Jahres.

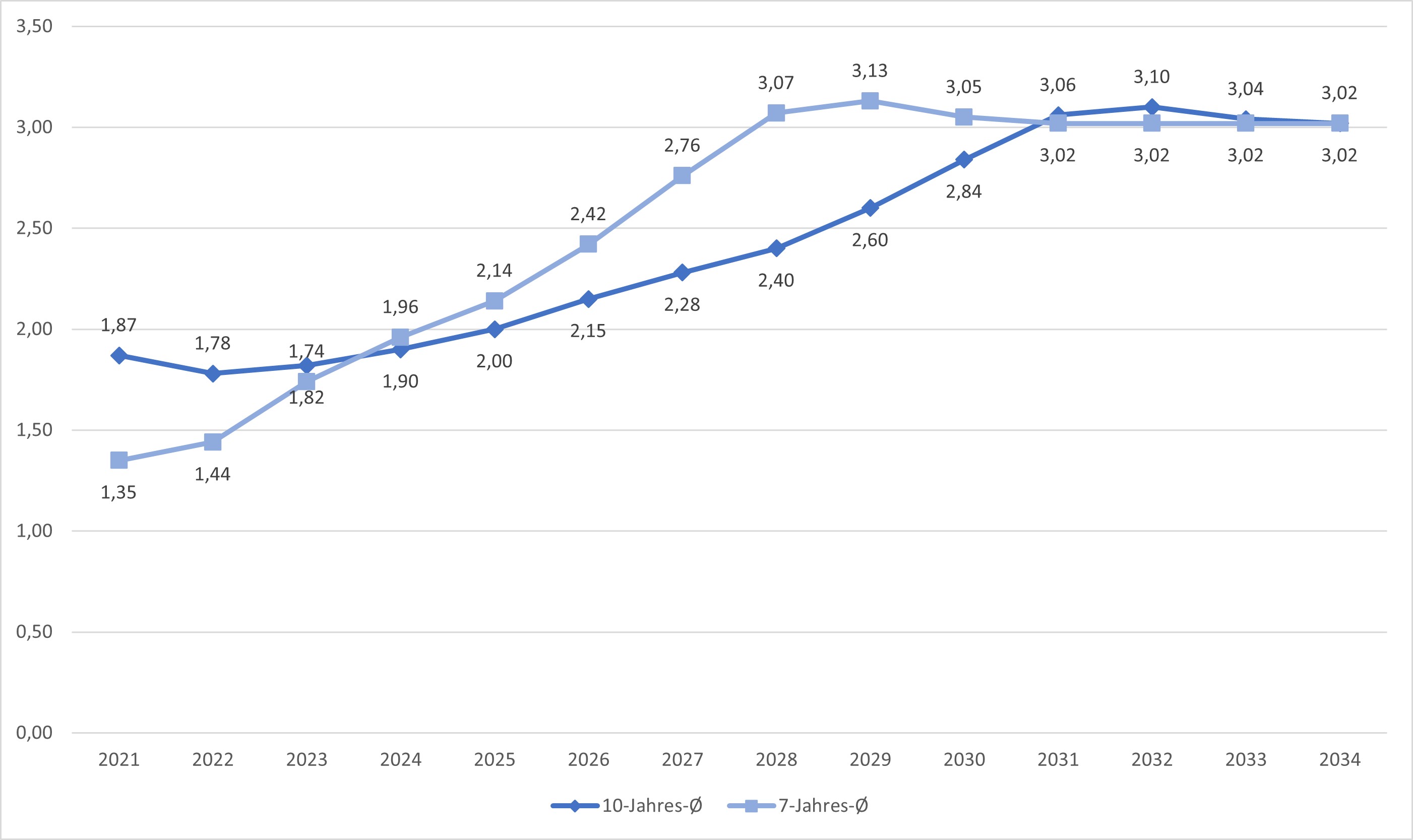

Rechnungszins und Zinsprognose für Pensionsrückstellungen in der Handelsbilanz

HGB-Rechnungszins zum 30.11.2024

Gemäß § 253 Absatz 2 des Handelsgesetzbuchs (HGB) wird der Rechnungszins für Altersversorgungsrückstellungen seit dem 31.01.2016 auf Basis eines 10-Jahres-Durchschnittszinses berechnet.

Für die Differenz zur früheren Rückstellungsermittlung, die auf einem 7-Jahres-Durchschnittszins basierte, besteht gemäß § 253 Abs. 6 HGB eine dauerhafte Ausschüttungssperre, die jedoch zum aktuellen Stichtag praktisch keine Wirkung mehr entfaltet.

Die von der Deutschen Bundesbank veröffentlichten Abzinsungszinssätze, basierend auf einer angenommenen Restlaufzeit von 15 Jahren der Verpflichtungen (Vereinfachungsregelung nach § 253 Abs. 2 HGB), betragen zum Stichtag 30.11.2024:

- 1,88% für den 10-Jahres-Durchschnittszins

- 1,94% für den 7-Jahres-Durchschnittszins

Es ist zu beachten, dass die Regelung zum 10-Jahres-Durchschnittszins ausschließlich für Pensionsrückstellungen gilt. Für andere Rückstellungen wie Jubiläums- und Altersteilzeitverpflichtungen sowie Überbrückungsgelder und Sterbegelder bleibt der 7-Jahres-Durchschnittszins maßgeblich.

HGB-Rechnungszins-Prognose für den 31.12.2024

Auf Basis des aktuellen Kapitalmarktniveaus wird für den Stichtag 31. Dezember 2024 ein HGB-Zinssatz von 1,90 % p. a. (10-Jahresdurchschnitt) bzw. 1,96 % p. a. (7-Jahresdurchschnitt) prognostiziert.

HGB-Rechnungszins-Prognose für den 31.12.2025

Auf Basis des aktuellen Kapitalmarktniveaus wird für den Stichtag 31. Dezember 2025 ein HGB-Zinssatz von 2,00 % p. a. (10-Jahresdurchschnitt) bzw. 2,14 % p. a. (7-Jahresdurchschnitt) prognostiziert.

Die zukünftige Entwicklung des HGB-Zinses, basierend auf den Zinsverhältnissen vom 30.11.2024, zeigt, dass der 7-Jahres-Durchschnittszins den 10-Jahres-Durchschnittszins in den kommenden Jahren weiterhin übersteigen wird. Dies hat zur Folge, dass die Ausschüttungssperre praktisch keine Wirkung mehr entfaltet.

Die Prognose zeigt die erwartete Entwicklung jeweils zum 31.12. eines Jahres

Gleichzeitiger Bezug von Geschäftsführergehalt und Versorgungsleistungen - BMF-Schreiben vom 30. August 2024

Mit dem Schreiben vom 30.8.2024 hat sich das BMF zum gleichzeitigen Bezug einer Versorgungsleistung und eines Geschäftsführergehalts bei Weiterbeschäftigung geäußert. Hintergrund ist das BFH-Urteil vom 15. März 2023 (Az.: I R 41/19), in dem das Gericht konkret Regeln aufstellt, wann der gleichzeitige Bezug zu einer verdeckten Gewinnausschüttung (vGA) führt. Mit den Ausführungen des BMF zum Sachverhalt wird gleichzeitig das BMF-Schreiben vom 18.09.2017 geändert.

Das BFH-Urteil vom 15.3.2023:

Der BFH bestätigt seine bisherige Rechtsprechung und führt aus, dass ein gleichzeitiger Bezug von Versorgungsleistungen und Aktivbezügen nicht generell zu einer vGA führen. Der BFH führt weiter aus, dass bei einer Weiterbeschäftigung zu einem reduzierten Geschäftsführergehalt zu prüfen sei, ob die Gesamtbezüge (Rente und Gehalt) über den letzten Aktivbezügen liegen. Erst bei Überschreiten der letzten Aktivbezüge sei eine vGA anzunehmen. Ergänzend urteilte der BFH, dass bei einer Folgebeschäftigung mit reduzierten Arbeitszeiten bzw. Aufgabenbereichen des Geschäftsführers, auch eine anteilige Kürzung vorzunehmen sei.

Das BMF-Schreiben vom 30.8.2024:

Diese Rechtsprechung übernimmt das BMF zumindest teilweise. In Rz. 10 des o. g. BMF-Schreibens heißt es nunmehr, dass vorbehaltlich der Beachtung des formellen Fremdvergleichs bei Gesellschafter-Geschäftsführern keine vGA vorliegt, soweit die Summe aus Versorgungszahlung und neuem Aktivgehalt, das vor Eintritt des Versorgungsfalles gezahlte Aktivgehalt nicht überschreitet. Allerdings hält die Finanzverwaltung an seiner bisherigen Auffassung fest, dass eine „Teilzeittätigkeit“ mit reduzierten Arbeitszeiten bzw. Aufgabenbereichen mit dem Aufgabenbild eines Gesellschafter-Geschäftsführers nicht vereinbar und in diesen Fällen eine vGA anzunehmen sei. Damit wird ein Teil der BFH-Rechtsprechung nicht von der Verwaltung angewandt (sog. Nicht-Anwendungserlass).

Fazit:

Im Zusammenhang mit der Flexibilisierung der Arbeitswelt und dem zunehmenden Führungs- und Fachkräftemangel wird bei einer Weiterbeschäftigung eines GGF die Rechtssicherheit gestärkt. Sicherlich nicht zeitgemäß sind hier die Ansichten des BMF bei einer Teilzeitbeschäftigung eines GGF. Gerade im Hinblick auf Bemühungen, eine erfolgreiche Nachfolgeregelung im Unternehmen zu erreichen, wäre hier eine höhere Flexibilität in einer Übergangsphase sicherlich wünschenswert.

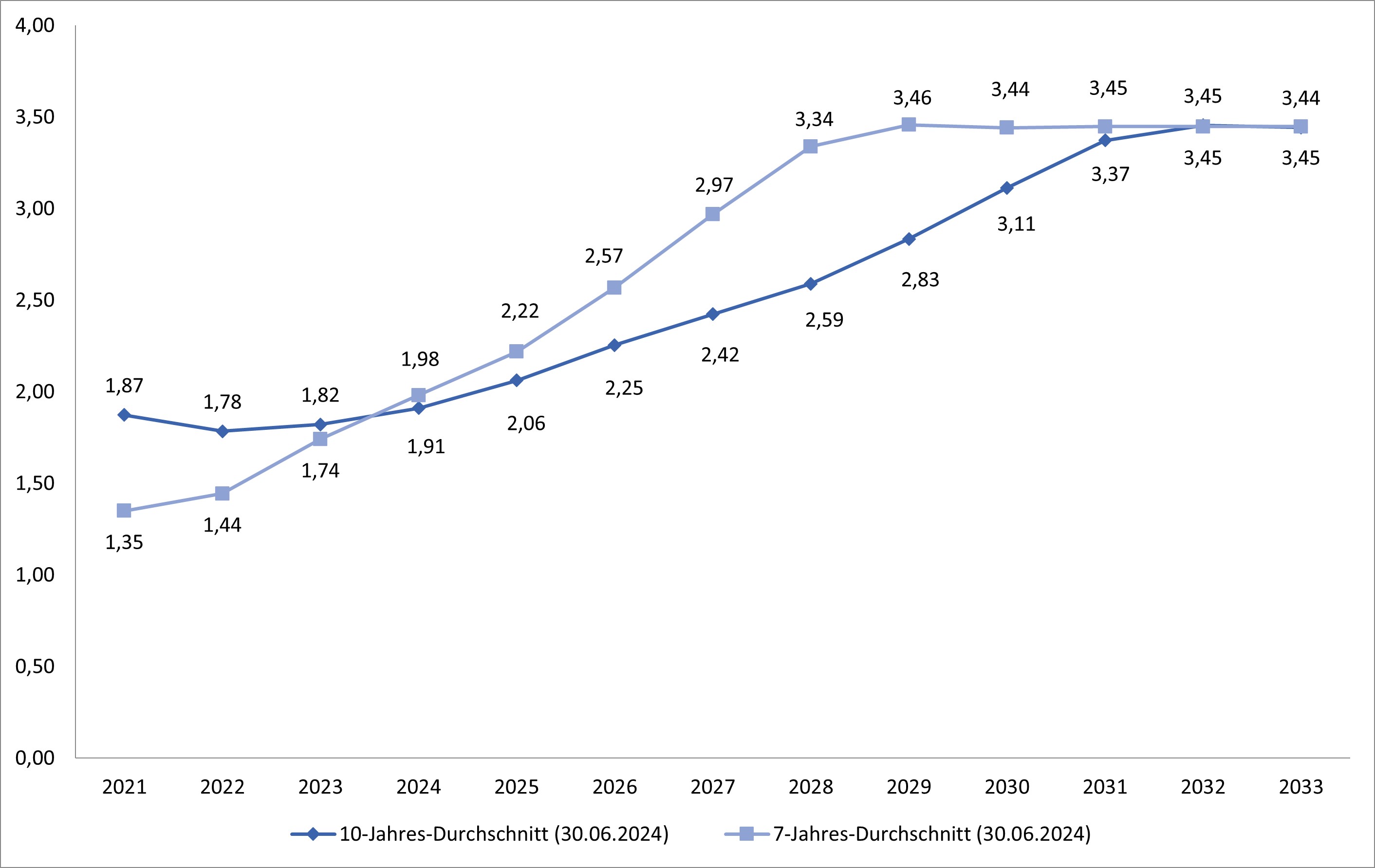

Rechnungszins und Zinsprognose für Pensionsrückstellungen in der Handelsbilanz (Stand 30.06.2024)

HGB-Rechnungszins zum 30.06.2024

Gemäß § 253 Absatz 2 des Handelsgesetzbuchs wird der Rechnungszins für alle Bilanzstichtage ab dem 31.01.2016 für Altersversorgungsrückstellungen auf der Grundlage eines Durchschnittes der letzten 10 Jahre bestimmt. Für den Unterschiedsbetrag zwischen der früheren Rückstellungsermittlung, die auf Basis eines 7-Jahres-Durchschnittszinses erfolgte, besteht gemäß § 253 Abs. 6 HGB dauerhaft eine Ausschüttungssperre.

Die von der Deutschen Bundesbank veröffentlichten Abzinsungszinssätze bei einer angenommenen Restlaufzeit von 15 Jahren der Verpflichtungen (Vereinfachungsregelung des § 253 Abs. 2 HGB) betragen zum Stichtag 30.06.2024:

- 1,88% für den 7-Jahres-Durchschnittszins

- 1,85% für den 10-Jahres-Durchschnittszins

HGB-Rechnungszins-Prognose für den 31.12.2024

Zum Stichtag 31. Dezember 2024 ist auf Basis des derzeitigen Kapitalmarktniveaus ein HGB-Zinssatz von 1,91 % p. a. (10-Jahresdurchschnitt) bzw. 1,98 % p. a. (7-Jahresdurchschnitt) zu erwarten. Voraussichtlich wird somit der 7-Jahres-Durchschnittszins den 10-Jahres-Durchschnittszins übersteigen.

Die weitere Entwicklung des HGB-Zinses (pauschaler Durchschnittszins) haben wir auf Basis der aktuellen Zinsverhältnisse (Stand 30.06.2024) für die Zukunft hochgerechnet.

Die Prognose zeigt die erwartete Entwicklung jeweils zum 31.12. eines Jahres

Rechnungszins und Zinsprognose für Pensionsrückstellungen in der Handelsbilanz

HGB-Rechnungszins-Prognose für den 31.12.2024

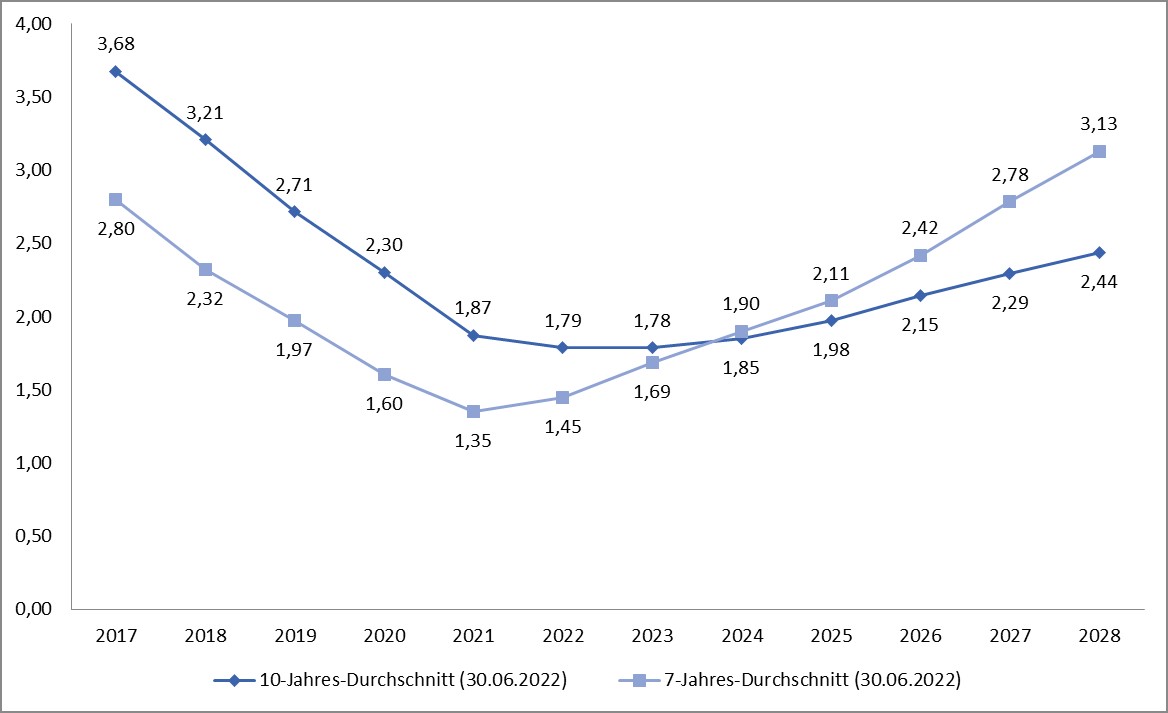

Rechnungszins und Zinsprognose für Pensionsrückstellungen in der Handelsbilanz (Stand 30.06.2022)

HGB-Rechnungszins-Prognose für den 31.12.2022

Am 31. Dezember 2022 ist auf Basis des derzeitigen Kapitalmarktniveaus ein HGB-Zinssatz von 1,79 % p. a. (10-Jahresdurchschnitt) bzw. 1,45 % p. a. (7-Jahresdurchschnitt) zu erwarten.

Die weitere Entwicklung des HGB-Zinses (pauschaler Durchschnittszins) haben wir aufgrund der aktuellen Zinsverhältnisse (Stand 30.06.2022) für die Zukunft hochgerechnet. Die Prognose zeigt die erwartete Entwicklung jeweils zum 31.12. eines Jahres.

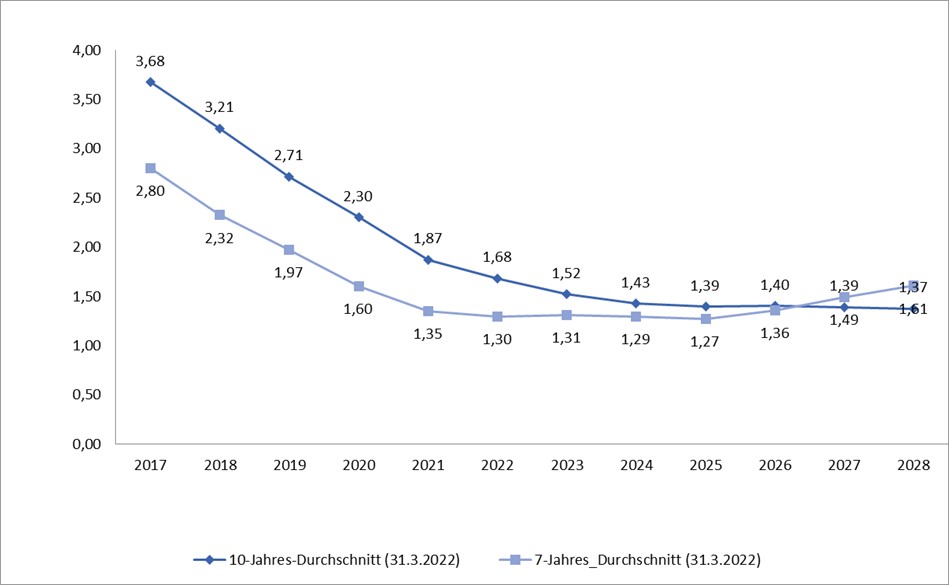

Rechnungszins und Zinsprognose für Pensionsrückstellungen in der Handelsbilanz (Stand 31.03.2022)

Die weitere Entwicklung des HGB-Zinses (pauschaler Durchschnittszins zum 31.12. eines Jahres) haben wir aufgrund der aktuellen Zinsverhältnisse (Stand 31.03.2022) für die Zukunft hochgerechnet.

Erstmalige Senkung der Beitragsbemessungsgrenze GRV (West) zum 01.01.2022

Die Beitragsbemessungsgrenze in der gesetzlichen Rentenversicherung West (BBG), die vielleicht wichtigste Sozialversicherungs-Rechengröße in der betrieblichen Altersversorgung (bAV), steigt zum Jahreswechsel nicht, wie in den letzten Jahrzehnten üblich, sondern wird zum 01.01.2022 erstmalig seit 1959 gesenkt. Ursache hierfür sind die pandemiebedingt gesunkenen Bruttolöhne. Denn im Jahr 2020 betrug die Bruttolohnentwicklung minus 0,34%. Folge: Die in § 159 SGB VI vorgegebene Rechenformel reduziert die BBG von 7.100 Euro monatlich (85.200 Euro jährlich) auf 7.050 Euro monatlich (84.600 Euro jährlich).

Das Bundeskabinett hatte am 20.10.2021 die Verordnung über die Sozial-versicherungsrechengrößen 2022 beschlossen. Die Zustimmung des Bundesrates erfolgte am 26.11.2021.

Einen Überblick über die maßgeblichen SV-Rechengrößen und abgeleitete bAV-Auswirkungen können Sie hier einsehen.

PSVaG setzt Beitragssatz für 2021 auf 0,6 Promille fest – Niedrigster Beitragssatz seit 2016

-

Der Beitragssatz für 2021 beträgt danach 0,6 Promille (Vorjahr 4,2 Promille).

Im jährlich festzusetzenden Beitragssatz spiegelt sich aufgrund des dem PSVaG gesetzlich vorgeschriebenen Finanzierungsverfahrens der Schadenaufwand eines Kalenderjahres wider. Der für die Höhe des Beitragssatzes ausschlaggebende Faktor ist die Schadenentwicklung.

Wichtige Information:

Ab dem 31.12.2022 ändert sich das Vorgehen zur Bilanzierung rückgedeckter Pensionszusagen

Warum ist eine Änderung notwendig?

Was ändert sich?

Sind Ihre Verpflichtungen betroffen?

Rechnungszins zum 31.07.2021 und Zinsprognose für Pensionsrückstellungen in der Handelsbilanz

Hier finden Sie die durch die deutsche Bundesbank zuletzt publizierten Zinssätze für den Juli 2021 (pauschalierter Durchschnittszins). Die weitere Entwicklung des HGB-Zinses (pauschaler Durchschnittszins) haben wir aufgrund der Zinsverhältnisse am 30.06.2021 für die Zukunft hochgerechnet.

Verpflichtender Arbeitgeberzuschuss für bestehende Entgeltumwandlungsverträge

Steuerliche Förderung der betrieblichen Altersversorgung

Zu dieser Thematik ist am 12. August 2021 ein neues BMF-Schreiben erschienen. Weitere Details erfolgen dazu im nächsten Newsletter.

Rechnungszins und Zinsprognose für Pensionsrückstellungen in der Handels- und Steuerbilanz zum 31.12.2020

Gemäß § 253 Absatz 2 des Handelsgesetzbuchs wird der Rechnungszins für alle Bilanzstichtage ab dem 31.01.2016 für Altersversorgungsrückstellungen auf der Grundlage eines Durchschnittes der letzten 10 Jahre bestimmt. Für den Unterschiedsbetrag zwischen der früheren Rückstellungsermittlung, die auf Basis eines 7-Jahres-Durchschnittszinses erfolgte, besteht gemäß § 253 Abs. 6 HGB dauerhaft eine Ausschüttungssperre. Der Unterschiedsbetrag ist im Anhang oder unter der Bilanz anzugeben.

Hier finden Sie die durch die deutsche Bundesbank zuletzt publizierten Zinssätze für Dezember 2020 (pauschalierter Durchschnittszins). Die weitere Entwicklung des HGB-Zinses haben wir aufgrund der aktuellen Zinsverhältnisse für die Zukunft hochgerechnet.

Gesellschafter-Geschäftsführer-Versorgung: Rechtzeitige Planung des Renteneintritts

Auch in 2019 stellt sich für viele rentennahe Gesellschafter-Geschäftsführer (v.a. Jahrgang 1954) die Frage, ob sie mit der in der Versorgungszusage geregelten Altersgrenze auch ihre Altersleistung in Anspruch nehmen wollen.

Hier stellen sich erfahrungsgemäß folgende Fragen:

-

Kann ich als GGF über das Erreichen der Altersgrenze hinaus meine bisherige entgeltliche Tätigkeit fortsetzen?

Ist ein paralleler Bezug von Gehalt und Altersleistung möglich?

Kann ich auf die fällige Altersleistung verzichten bzw. diese noch ein paar Jahre bis zum Dienstaustritt aufschieben?

Welche steuerlichen Rahmenbedingungen sind dabei zu beachten, um eine Steuerschädlichkeit (z.B. verdeckte Gewinnausschüttung oder verdeckte Einlage) zu vermeiden?

Wann werden die Leistungen aus der Rückdeckungsversicherung fällig? Welche steuerlichen, handelsbilanziellen und insolvenzrechtlichen Konsequenzen hat dies?

Wie kann ich meine betriebliche Altersversorgung in eine Nachfolgeplanung (z.B. Verkauf des Unternehmens/der Gesellschaftsanteile) sinnvoll einbinden? Welche Gestaltungsoptionen gibt es?

Der Eintritt in den Ruhestand sollte also im Voraus gut geplant sein – insbesondere stellt die Finanzverwaltung gewisse Anforderungen an die steuerliche Anerkennung der Zahlung der Betriebsrente – v.a. dann, wenn der Gesellschafter-Geschäftsführer über das Erreichen der in der Versorgungszusage geregelten Altersgrenze weiterhin ein Geschäftsführergehalt bezieht (vgl. BMF-Schreiben vom 18.9.2017 - IV C 6 - S 2176/07/10006).

Rechnungszins und Zinsprognose für Pensionsrückstellungen in der Handelsbilanz 31.10.2020

Gemäß § 253 Absatz 2 des Handelsgesetzbuchs wird der Rechnungszins für alle Bilanzstichtage ab dem 31.01.2016 für Altersversorgungsrückstellungen auf der Grundlage eines Durchschnittes der letzten 10 Jahre bestimmt. Für den Unterschiedsbetrag zwischen der früheren Rückstellungsermittlung, die auf Basis eines 7-Jahres-Durchschnittszinses erfolgte, besteht gemäß § 253 Absatz 6 HGB dauerhaft eine Ausschüttungssperre. Der Unterschiedsbetrag ist im Anhang oder unter der Bilanz anzugeben.

Hier finden Sie die durch die deutsche Bundesbank zuletzt publizierten Zinssätze für Oktober 2020 (pauschalierter Durchschnittszins). Die weitere Entwicklung des HGB-Zinses haben wir aufgrund der aktuellen Zinsverhältnisse für die Zukunft hochgerechnet.

PSV – Beitragssatz 2020

Aufgrund des dem PSVaG im § 10 BetrAVG gesetzlich vorgeschriebenen Finanzierungsverfahrens als Umlage spiegelt sich der Schadenaufwand eines Kalenderjahres im jährlich festzusetzenden Beitragssatz wider.

Viele Unternehmen kämpfen seit dem Corona-Lockdown im Frühjahr um ihre Existenz und darum, der Insolvenz zu entkommen. Dass die Anzahl der gemeldeten Insolvenzen trotz dieses Konjunktureinbruches bis jetzt nicht deutlich gestiegen ist, liegt in erster Linie an den Unterstützungsmaßnahmen des Staates und der Aussetzung der Insolvenzantragspflicht.Da die Corona-Pandemie noch nicht überwunden ist und bei vielen Unternehmen noch große Unsicherheit besteht, hat die Bundesregierung eine beschränkte Verlängerung der Aussetzung der Insolvenzantragspflicht bis zum 31.12.2020 beschlossen. Jedoch können nur Unternehmen, die infolge der COVID-19-Pandemie überschuldet sind, ohne zahlungsunfähig zu sein, diese Verlängerung in Anspruch nehmen.Der Pensions-Sicherungs-Verein VVaG (PSVaG) hat am 6. November den Beitragssatz für 2020 mit 4,2 Promille festgelegt.Ein Vorschuss für 2021 wird jetzt nicht erhoben, im ersten Halbjahr 2021 wird diesbezüglich aber noch entschieden.Auf der Webseite des PSV finden Sie ausführliche Informationen zur Erweiterung der Insolvenzsicherung für Pensionskassen sowie zur neuen Ermittlung der Beitragsbemessungsgrundlage für Pensionsfondszusagen (Merkblatt 210/M 27)

Sozialversicherungs-Rechengrößenverordnung 2021

Eine Übersicht der vorläufigen Rechengrößen und Bemessungsgrenzen in der Sozialversicherung 2021 finden Sie hier.

Gesellschafter-Geschäftsführer-Versorgungzusagen in Zeiten der COVID-19 Pandemie

Die weiterhin angespannte Wirtschaftslage aufgrund der COVID-19-Pandemie nimmt zusehends auch Einfluss auf die Versorgungszusagen von Gesellschafter-Geschäftsführern.

Mehr...Urteil des Bundesverfassungsgerichts zum Versorgungsausgleich - Der Tod der externen Teilung?

Mit Urteil vom 26. Mai 2020 (1 BvL 5/18) hat das Bundesverfassungsgericht zum Versorgungsausgleichsrecht eine seit langem in der Fachwelt überaus kontrovers diskutierten Frage abschließend entschieden und festgestellt, dass die Sonderregelung des § 17 VersAusglG (externe Teilung für Direktzusage und Unterstützungskassen) nicht verfassungswidrig ist.

Rechnungszins und Zinsprognose für Pensionsrückstellungen in der Handelsbilanz 30.06.2020

Die zwischenzeitliche Erholung des Zinsniveaus (s. unsere Information per 31.03.) hat sich nunmehr wieder umgekehrt: Die zu erwartenden Zinssätze für die Folgejahre liegen jetzt im Vergleich zur Prognose zum Zeitpunkt 31.12.2019 noch niedriger.Die maßgeblichen Zinssätze für die Bewertung nach IFRS haben eine analoge Entwicklung erfahren.

Mehr...Prognose für den PSV – Beitragssatz 2020

Aufgrund des dem PSVaG im § 10 BetrAVG gesetzlich vorgeschriebenen Finanzierungsverfahrens als Umlage spiegelt sich der Schadenaufwand eines Kalenderjahres im jährlich festzusetzenden Beitragssatz wider. Infolge der Corona Pandemie rechnet man wenig überraschend mit einem deutlichen Anstieg des Beitragssatzes.

Mehr...Betriebliche Altersversorgung in Zeiten der COVID-19 Pandemie

Das Coronavirus breitet sich weiter aus und sorgt damit auch bei der betrieblichen Altersversorgung der Mitarbeiter teilweise für schwierige Rahmenbedingungen.

Neuer Freibetrag für pflichtversicherte Rentner in der gesetzlichen Krankenversicherung (GKV)

Ab dem 01.01.2020 wird für die Summe aus Versorgungsbezügen und Arbeitseinkommen neben der bestehenden Freigrenze in Höhe von einem Zwanzigstel der monatlichen Bezugsgröße nach § 18 SGB V, die für GKV und GPV gilt, für die GKV ein Freibetrag für Leistungen aus der betrieblichen Altersversorgung in derselben Höhe eingeführt.

Rechnungszins und Zinsprognose für Pensionsrückstellungen in der Handelsbilanz 31.03.2020

Aufgrund der Kapitalmarktveränderungen in Folge der Corona-Krise hat sich das Zinsniveau insgesamt etwas erholt (beim HGB-Stichtagszins zum 31.03.2020 aufgrund der Durchschnittsbildung aber praktisch nicht spürbar).Die zu erwartenden Zinssätze für die Folgejahre liegen aber im Vergleich zur Prognose zum Zeitpunkt 31.12.2019 deutlich höher mit einem Zins von 1,52 % im Jahre 2029.

Mehr...BMF-Schreiben vom 05.02.2020 zur „Zusätzlichkeitsvoraussetzung“ hat nur sehr geringe Auswirkungen auf betriebliche Vorsorgelösungen

Das BMF hat mit seinem Schreiben vom 05.02.2020 zur „Gewährung von Zusatzleistungen und zur Zulässigkeit von Gehaltsumwandlungen“ für Verwirrung gesorgt. Insbesondere Formulierungen wie „Zulässigkeit von Gehaltsumwandlungen“ und „es sind somit im gesamten Lohn- und Einkommensteuerrecht nur echte Zusatzleistungen des Arbeitgebers steuerbegünstigt“ haben zu Nachfragen geführt.

Zinsprognose zum Rechnungszins für Pensionsrückstellungen in der Handelsbilanz – Stand 31.12.2019

Gemäß § 253 Absatz 2 des Handelsgesetzbuchs wird der Rechnungszins für alle Bilanzstichtage ab dem 31.01.2016 für Altersversorgungsrückstellungen auf der Grundlage eines Durchschnittes der letzten 10 Jahre bestimmt.

Niedrigere Krankenkassenbeiträge auf Betriebsrente ab 2020

Seit dem 1.1.2020 tritt eine weitere Entlastung für Bezieher von Betriebsrenten in Kraft. Betriebsrentner, die in einer gesetzlichen Krankenversicherung versichert sind, müssen auf ihre Betriebsrente dann weniger Krankenversicherungsbeiträge zahlen als bislang.

Mehr...Pensionskassenzusagen – Einstandspflicht und Bilanzierung

Zahlreiche regulierte Pensionskassen haben unter der anhaltenden Finanzkrise zu leiden. Viele mussten bereits reagieren und haben die ursprünglich zugesagten Versorgungsleistungen durch einen entsprechenden Sanierungsbeschluss herabgesenkt.

Sozialversicherungs-Rechengrößenverordnung 2020

Eine Übersicht der endgültigen Rechengrößen und Bemessungsgrenzen in der Sozialversicherung 2020 erhalten Sie hier.

Zinsprognose zum Rechnungszins für Pensionsrückstellungen in der Handelsbilanz – Stand 30.09.2019 – Historischer Tiefststand!

Gemäß § 253 Absatz 2 des Handelsgesetzbuchs wird der Rechnungszins für alle Bilanzstichtage ab dem 31.01.2016 für Altersversorgungsrückstellungen auf der Grundlage eines Durchschnittes der letzten 10 Jahre bestimmt.

PSV – Beitrag 2019 steht fest

Aufgrund des dem PSVaG gesetzlich vorgeschriebenen Finanzierungsverfahrens prägt der Schadenaufwand eines Kalenderjahres den jährlich festzusetzenden Beitragssatz.

Gesellschafter-Geschäftsführer-Versorgung: Rechtzeitige Planung des Renteneintritts

Auch in 2019 stellt sich für viele rentennahe Gesellschafter-Geschäftsführer (v.a. Jahrgang 1954) die Frage, ob sie mit der in der Versorgungszusage geregelten Altersgrenze auch ihre Altersleistung in Anspruch nehmen wollen.

Hier stellen sich erfahrungsgemäß folgende Fragen:

-

Kann ich als GGF über das Erreichen der Altersgrenze hinaus meine bisherige entgeltliche Tätigkeit fortsetzen?

Ist ein paralleler Bezug von Gehalt und Altersleistung möglich?

Kann ich auf die fällige Altersleistung verzichten bzw. diese noch ein paar Jahre bis zum Dienstaustritt aufschieben?

Welche steuerlichen Rahmenbedingungen sind dabei zu beachten, um eine Steuerschädlichkeit (z.B. verdeckte Gewinnausschüttung oder verdeckte Einlage) zu vermeiden?

Wann werden die Leistungen aus der Rückdeckungsversicherung fällig? Welche steuerlichen, handelsbilanziellen und insolvenzrechtlichen Konsequenzen hat dies?

Wie kann ich meine betriebliche Altersversorgung in eine Nachfolgeplanung (z.B. Verkauf des Unternehmens/der Gesellschaftsanteile) sinnvoll einbinden? Welche Gestaltungsoptionen gibt es?

Der Eintritt in den Ruhestand sollte also im Voraus gut geplant sein – insbesondere stellt die Finanzverwaltung gewisse Anforderungen an die steuerliche Anerkennung der Zahlung der Betriebsrente – v.a. dann, wenn der Gesellschafter-Geschäftsführer über das Erreichen der in der Versorgungszusage geregelten Altersgrenze weiterhin ein Geschäftsführergehalt bezieht (vgl. BMF-Schreiben vom 18.9.2017 - IV C 6 - S 2176/07/10006).

BFH-Entscheidungen zu Abfindungsklauseln in Versorgungszusagen

Mit zwei Entscheidungen hat der Bundesfinanzhof im Juli 2019 erneut aufhorchen lassen.Der BFH hatte über die Frage zu entscheiden, inwiefern in Versorgungszusagen formulierte Abfindungsklauseln dem Eindeutigkeitsgebot des § 6a Abs. 1 Nr. 3 Halbsatz 2 EStG genügen und überhaupt Pensionsrückstellungen gebildet werden können.Schon im Jahr 2005 hatte das Bundesfinanzministeriums (BMF) aufgrund eines BFH-Urteils mitgeteilt, dass eine Bildung von Pensionsrückstellungen ausscheidet, wenn „das Berechnungsverfahren zur Ermittlung der Abfindungshöhe nicht eindeutig und präzise schriftlich fixiert“ wird. Der BFH hat nun die steuerlichen Anforderungen an Abfindungsklauseln weiter konkretisiert.

Mehr...Zinsprognose zum Rechnungszins für Pensionsrückstellungen in der Handelsbilanz – Stand 30.06.2019

Gemäß § 253 Absatz 2 des Handelsgesetzbuchs wird der Rechnungszins für alle Bilanzstichtage ab dem 31.01.2016 für Altersversorgungsrückstellungen auf der Grundlage eines Durchschnittes der letzten 10 Jahre bestimmt (vorher Durchschnitt der letzten 7 Jahre).Für den Unterschiedsbetrag zwischen der früheren Rückstellungsermittlung, die auf Basis eines 7-Jahres-Durchschnittszinses erfolgte, besteht gemäß § 253 Abs. 6 HGB dauerhaft eine Ausschüttungssperre.Der Unterschiedsbetrag ist im Anhang oder unter der Bilanz anzugeben.

Mehr...Zinsprognose zum Rechnungszins für Pensionsrückstellungen in der Handelsbilanz – Stand 31.03.2019

Gemäß § 253 Absatz 2 des Handelsgesetzbuchs wird der Rechnungszins für alle Bilanzstichtage ab dem 31.01.2016 für Altersversorgungsrückstellungen auf der Grundlage eines Durchschnittes der letzten 10 Jahre bestimmt (vorher Durchschnitt der letzten 7 Jahre).Für den Unterschiedsbetrag zwischen der früheren Rückstellungsermittlung, die auf Basis eines 7-Jahres-Durchschnittszinses erfolgte, besteht gemäß § 253 Abs. 6 HGB dauerhaft eine Ausschüttungssperre.Der Unterschiedsbetrag ist im Anhang oder unter der Bilanz anzugeben.

Mehr...Berücksichtigung neuer „Heubeck-Richttafeln“ bei der Bildung von Pensionsrückstellungen im Jahr der Pensionszusage (BFH-Beschluss vom 13.02.2019, XI R 34/16)

>Die Regelung des § 6a Abs. 4 Satz 2 EStG, dass bei der erstmaligen Anwendung neuer oder geänderter biometrischer Rechnungsgrundlagen der Unterschiedsbetrag zwischen den Teilwerten nach alten und neuen Rechnungsgrundlagen auf mindestens drei Wirtschaftsjahre gleichmäßig verteilt zugeführt werden darf, gilt nicht für Pensionsrückstellungen, die im Jahr der Erteilung einer Pensionszusage gebildet werden.

Mehr...Todesfall-Bezugsrecht in der betrieblichen Altersversorgung

Wir haben für die verschiedenen Durchführungswege der betrieblichen Altersversorgung die Rangfolge des Todesfall-Bezugsrechts (Hinterbliebenenleistung) sowie die Regelungen zum Sterbegeld hier zusammengefasst.

Mehr...Rechnungszins für Pensionsrückstellungen in der Handelsbilanz 31.12.2018

Gemäß § 253 Absatz 2 des Handelsgesetzbuchs wird der Rechnungszins für alle Bilanzstichtage ab dem 31.01.2016 für Altersversorgungsrückstellungen auf der Grundlage eines Durchschnittes der letzten 10 Jahre bestimmt (vorher Durchschnitt der letzten 7 Jahre).Für den Unterschiedsbetrag zwischen der früheren Rückstellungsermittlung, die auf Basis eines 7-Jahres-Durchschnittszinses erfolgte, besteht gemäß § 253 Abs. 6 HGB dauerhaft eine Ausschüttungssperre.Der Unterschiedsbetrag ist im Anhang oder unter der Bilanz anzugeben.

Mehr...Betriebsrentenstärkungsgesetz Gesetzliche Zuschusspflicht seit 1.1.2019 in Kraft

Bereits mit unserem Newsletter vom Juli 2017 informierten wir Sie zur gesetzlichen Zuschusspflicht bei Entgeltumwandlungen. Zum 1.1.2019 ist nun auch diese gesetzliche Regelung aus dem Betriebsrentenstärkungsgesetz in Kraft getreten. Nach dem neuen § 1a Abs. 1a Betriebsrentengesetz (BetrAVG) ist der Arbeitgeber verpflichtet, 15 Prozent des vom Arbeitnehmer in eine bAV-Zusage umgewandelten Entgelts zusätzlich als Arbeitgeberzuschuss zu gewähren, soweit der Arbeitgeber durch die Entgeltumwandlung Sozialversicherungsbeiträge einspart. Die Zuschusspflicht gilt aber nur Pensionsfonds-, Pensionskassen- oder Direktversicherungszusagen; also nicht für Entgeltumwandlungen, die über eine Direktzusage (Pensionszusage) oder Unterstützungskassenzusage durchgeführt werden. Zuschusspflichtig sind alle Entgeltumwandlungsvereinbarungen, die ab dem 1.1.2019 neu abgeschlossen werden. Lediglich für vor dem 1.1.2019 abgeschlossene individual- und kollektivrechtliche Entgeltumwandlungsvereinbarungen gilt die Zuschusspflicht nach der gesetzlichen Übergangsregelung des § 26a BetrAVG erst ab dem 1.1.2022. Ob für Sie als Arbeitgeber eine gesetzliche Zuschusspflicht besteht und wie eine Zuschusspflicht in der Praxis für Sie sinnvoll umgesetzt werden sollte, prüfen wir gerne für Sie und erstellen Ihnen gerne Nachträge zu Ihren bestehenden Versorgungszusagen.

Gesellschafter-Geschäftsführer-Versorgung: Rechtzeitige Planung des Renteneintritts

Auch in 2019 stellt sich für viele rentennahe Gesellschafter-Geschäftsführer (v.a. Jahrgang 1954) die Frage, ob sie mit der in der Versorgungszusage geregelten Altersgrenze auch ihre Altersleistung in Anspruch nehmen wollen.

-

Kann ich als GGF über das Erreichen der Altersgrenze hinaus meine bisherige entgeltliche Tätigkeit fortsetzen?

Ist ein paralleler Bezug von Gehalt und Altersleistung möglich?

Kann ich auf die fällige Altersleistung verzichten bzw. diese noch ein paar Jahre bis zum Dienstaustritt aufschieben?

Welche steuerlichen Rahmenbedingungen sind dabei zu beachten, um eine Steuerschädlichkeit (z.B. verdeckte Gewinnausschüttung oder verdeckte Einlage) zu vermeiden?

Wann werden die Leistungen aus der Rückdeckungsversicherung fällig? Welche steuerlichen, handelsbilanziellen und insolvenzrechtlichen Konsequenzen hat dies?

Wie kann ich meine betriebliche Altersversorgung in eine Nachfolgeplanung (z.B. Verkauf des Unternehmens/der Gesellschaftsanteile) sinnvoll einbinden? Welche Gestaltungsoptionen gibt es?

Der Eintritt in den Ruhestand sollte also im Voraus gut geplant sein – insbesondere stellt die Finanzverwaltung gewisse Anforderungen an die steuerliche Anerkennung der Zahlung der Betriebsrente – v.a. dann, wenn der Gesellschafter-Geschäftsführer über das Erreichen der in der Versorgungszusage geregelten Altersgrenze weiterhin ein Geschäftsführergehalt bezieht (vgl. BMF-Schreiben vom 18.9.2017 - IV C 6 - S 2176/07/10006). In solchen Fällen besteht nach unseren Erfahrungen erheblicher Handlungsbedarf, um steuerschädliche Auswirkungen zu vermeiden. Gerne stellen wir mit Ihnen die Weichen für den Eintritt in den Ruhestand und unterstützen Sie bei der Umsetzung der Handlungsoptionen.

Sozialversicherungs-Rechengrößenverordnung 2019

Nachfolgend erhalten Sie die Übersicht über die endgültigen Rechengrößen und Bemessungsgrenzen in der Sozialversicherung 2019.

Mehr...Beitragssatz des PSVaG für das Jahr 2018

Im jährlich festzusetzenden Beitragssatz spiegelt sich aufgrund des dem PSVaG gesetzlich vorgeschriebenen Finanzierungsverfahrens der Schadenaufwand eines Kalenderjahres wider. Der für die Höhe des Beitragssatzes ausschlaggebende Faktor ist die Schadenentwicklung. Der Aufsichtsrat des PSVaG hat in seiner Sitzung am 12. November 2018 dem vom Vorstand festgesetzten Beitragssatz für 2018 zugestimmt: Damit beträgt der Beitragssatz für 2018 2,1 ‰ . Ein Vorschuss für 2019 wird jetzt nicht erhoben. Die Entscheidung über die eventuelle Erhebung eines Vorschusses wird im ersten Halbjahr 2019 getroffen.

Zinsprognose zum Rechnungszins für Pensionsrückstellungen in der Handelsbilanz (Stand 30.09.2018)

Das anhaltend niedrige Zinsniveau führt zu weiter deutlich sinkenden Zinssätzen für die Bilanzierung in der Handelsbilanz (mit entsprechenden jährlichen Aufwänden in der GuV). Die weitere Entwicklung des HGB-Zinses (pauschaler Durchschnittszins) haben wir aufgrund der aktuellen Zinsverhältnisse (Stand 30.09.2018) für die Zukunft hochgerechnet:

Mehr...Information zu neuen Rechnungsgrundlagen Heubeck Richttafeln RT 2018 G

Die Heubeck-Richttafeln GmbH hat am 20.07.2018 neue Rechnungsgrundlagen zur Bewertung von Pensionsverpflichtungen veröffentlicht. Diese ersetzen die aktuell verwandten Richttafeln RT 2005 G.

Mehr...Pensionskassen: Keine Beitragspflicht zur Krankenversicherung der Rentner (KVdR) für Leistungen aus privater Fortführung

Sowohl Direktversicherungen als auch Pensionskassenversicherungen können vom Arbeitnehmer nach dem Ausscheiden aus dem Arbeitsverhältnis privat fortgeführt werden. Das Bundesverfassungsgericht hat am 27.06.2018 (1 BvR 100/15 und 1 BvR 249/15; veröffentlicht am 04.09.2018) die bisherige Rechtsprechung des Bundessozialgerichts (BSG vom 23.07.2014 – B 12 KR 28/12 R) zur Beitragspflicht von Leistungen aus privat fortgeführten Pensionskassenversicherungen korrigiert.

Mehr...Zinsprognose zum Rechnungszins für Pensionsrückstellungen in der Handelsbilanz (Stand 30.06.2018)

Das anhaltend niedrige Zinsniveau führt zu weiter deutlich sinkenden Zinssätzen für die Bilanzierung in der Handelsbilanz (mit entsprechenden jährlichen Aufwänden in der GuV). Die weitere Entwicklung des HGB-Zinses (pauschaler Durchschnittszins) haben wir aufgrund der aktuellen Zinsverhältnisse (Stand 30.06.2018) für die Zukunft hochgerechnet:

Mehr...Erdienbarkeit bei 1. Barlohnumwandlung oder 2. Wechsel des Durchführungsweges (BFH-Urteil vom 07.03.2018, I R 89/15)

Der BFH hat in seinem aktuellen Urteil vom 7.3.2018, I R 89/15 erfreulicherweise klargestellt, dass allein ein Durchführungswegwechsel bei einer Versorgung für einen Gesellschafter-Geschäftsführer eine erneute Erdienbarkeitsprüfung nicht auslöst. Etwas anderes gilt dann, wenn die Versorgungszusage ansonsten geändert wird, wie z. B. durch eine Erhöhung der Versorgung. Zuvor hatte der BFH mit seiner Entscheidung vom 20.7.2016, I R 33/15 große Kritik ausgelöst, da er in seinen Entscheidungsgründen ausführte, dass allein der Durchführungswegwechsel von der Direktzusage auf eine Unterstützungskassenversorgung, unabhängig von einer Erhöhung der Zusage, eine Neuzusage darstelle und daher der Erdienungszeitraum von 10 Jahren neu zu laufen beginne. In seiner aktuellen Entscheidung stellt der BFH klar, dass der Senat damit nicht in grundsätzlicher Weise den Rechtssatz aufgestellt habe, dass bei der Umstellung des Durchführungswegs stets eine Erdienbarkeitsprüfung vorgenommen werden muss. Eine erneute Prüfung der Erdienbarkeit der Versorgungszusage sei vielmehr nicht gerechtfertigt, wenn eine bereits bestehende Versorgungszusage ohne finanzielle Mehrbelastung für das Unternehmen geändert wird. Des Weiteren führt der BFH aus, dass Entgeltumwandlungen eines beherrschenden Gesellschafter-Geschäftsführers zugunsten einer betrieblichen Altersversorgung den Erdienungszeitraum von 10 Jahren, entgegen der Auffassung der Finanzverwaltung, nicht erfüllen müssen, da der Gesellschafter-Geschäftsführer durch die Entgeltumwandlung die Versorgung aus seinem ihm ohnehin zustehenden Arbeitslohn selbst finanziert. Allerdings muss die Entgeltumwandlungsvereinbarung als solche den Anforderungen des sogenannten formellen Fremdvergleichs genügen.

Zinsprognose zum Rechnungszins für Pensionsrückstellungen in der Handelsbilanz

Gemäß § 253 Absatz 2 des Handelsgesetzbuchs wird der Rechnungszins für alle Bilanzstichtage ab dem 31.01.2016 für Altersversorgungsrückstellungen auf der Grundlage eines Durchschnittes der letzten 10 Jahre bestimmt (vorher Durchschnitt der letzten 7 Jahre). Für den Unterschiedsbetrag zwischen der früheren Rückstellungsermittlung, die auf Basis eines 7-Jahres-Durchschnittszinses erfolgte, besteht gemäß § 253 Abs. 6 HGB dauerhaft eine Ausschüttungssperre. Der Unterschiedsbetrag ist im Anhang oder unter der Bilanz anzugeben. In den allermeisten Fällen haben die Unternehmen von der Vereinfachungsregelung in § 253 HGB Gebrauch gemacht und als Rechnungszins den von der Bundesbank monatlich ermittelten Durchschnittszins für 15-jährige Restlaufzeiten der Verpflichtungen herangezogen. Per 31.12.2017 ergab sich auf dieser Basis ein Zinssatz von 3,68 %. Die Regelung zum 10-Jahres-Durchschnittszins gilt nur für Pensionsrückstellungen. Für Jubiläums- und Altersteilzeitverpflichtungen sowie Rückstellungen für Überbrückungsgelder und Sterbegelder gilt weiterhin der 7-Jahres-Durchschnittszins. Dieser betrug zum 31.12.2017 2,80 %. Das anhaltend niedrige Zinsniveau führt zu weiter deutlich sinkenden Zinssätzen für die Bilanzierung in der Handelsbilanz (mit entsprechenden jährlichen Aufwänden in der GuV). Die weitere Entwicklung des HGB-Zinses (pauschaler Durchschnittszins) haben wir aufgrund der aktuellen Zinsverhältnisse (Stand 31.03.2018) für die Zukunft hochgerechnet.

Mehr...Sozialversicherungs-Rechengrößenverordnung 2018

Nachfolgend erhalten Sie die Übersicht über die endgültigen Rechengrößen und Bemessungsgrenzen in der Sozialversicherung 2018.

Mehr...Rechnungszins für Pensionsrückstellungen in der Handelsbilanz 31.12.2017

Gemäß § 253 Absatz 2 des Handelsgesetzbuchs wird der Rechnungszins für alle Bilanzstichtage ab dem 31.01.2016 für Altersversorgungsrückstellungen auf der Grundlage eines Durchschnittes der letzten 10 Jahre bestimmt (vorher Durchschnitt der letzten 7 Jahre). Für den Unterschiedsbetrag zwischen der früheren Rückstellungsermittlung, die auf Basis eines 7-Jahres-Durchschnittszinses erfolgte, besteht gemäß § 253 Abs. 6 HGB dauerhaft eine Ausschüttungssperre. Der Unterschiedsbetrag ist im Anhang oder unter der Bilanz anzugeben.

Mehr...Finanzgericht Köln hält Rechnungszinsfestlegung gemäß § 6a EStG für verfassungswidrig

Nachdem in den letzten Jahren in Fachkreisen immer wieder über eine Änderung des Rechnungszinses in § 6a EStG diskutiert wurde - zuletzt im Zusammenhang mit der Änderung der Zinsfestlegung für die Handelsbilanz- hat jetzt erstmals ein Gericht diese Problematik aufgegriffen: Das Finanzgericht Köln hat in einem Beschluss vom 12.10.2017 (10 K 977/17) festgestellt, dass es die Zinsfestlegung in § 6a EStG auf einen Rechnungszins in Höhe von 6 % im Jahr 2015 für verfassungswidrig hält.

Mehr...EU-Mobilitäts-Richtlinie per 01.01.2018 in Kraft getreten

Das Gesetz zur Umsetzung der EU-Mobilitäts-Richtlinie wurde schon in 2015 verabschiedet. Die meisten Änderungen gelten aber erst ab 2018, so dass wir hier noch einmal kurz darauf hinweisen möchten.

Mehr...